In occasione della pubblicazione degli utili del 31 luglio 2025, oggi portiamo l’attenzione su Elmos Semiconductor,  ELG azienda attiva nel settore della tecnologia elettronica e in particolare nella produzione di semiconduttori.

ELG azienda attiva nel settore della tecnologia elettronica e in particolare nella produzione di semiconduttori.

Andiamo ad analizzare i principali fondamentali per comprenderne punti di forza e debolezze.

Solidità finanziaria e liquidità

L’azienda presenta un’elevata solidità finanziaria e una struttura patrimoniale molto equilibrata, con livelli di indebitamento ridotti.

Redditività e crescita

La redditività è eccellente su tutti i margini. Tuttavia, pesa un calo del fatturato nell’ultimo anno, bilanciato dalla forte crescita degli utili per azione.

Efficienza operativa e investimenti

Ottima gestione degli investimenti in ricerca e sviluppo, con ritorni sul capitale e sugli asset ampiamente superiori alla media settoriale.

Performance di mercato e valutazioni

La valutazione è mista: alcuni multipli risultano convenienti (P/E, PEG, EV/EBIT/EBITDA), mentre altri (P/S, P/B, P/CF, P/FCF, Prezzo/Cassa) indicano sopravvalutazione rispetto al settore.

Dividendi e politica di distribuzione

La società ha una politica di distribuzione dei dividendi aggressiva in termini di crescita, ma attualmente con un payout irregolare e non sostenibile nel lungo periodo.

Sintesi finale

Conclusione: Elmos Semiconductor si conferma una società finanziariamente solida e molto redditizia, ma con alcune criticità legate alla crescita dei ricavi e alla sostenibilità della politica dei dividendi. Per un investitore value, il titolo appare interessante, ma con valutazioni da monitorare attentamente.

Rating complessivo: Classe A Il titolo rientra in una fascia di valutazione alta, grazie alla solidità patrimoniale, alla redditività superiore alla media e a un profilo di rischio contenuto. Nonostante alcune criticità sui multipli di mercato e sulla crescita dei ricavi, Elmos Semiconductor mantiene una posizione competitiva solida nel settore e si colloca tra le aziende con fondamentali di qualità

Andiamo ad analizzare i principali fondamentali per comprenderne punti di forza e debolezze.

Solidità finanziaria e liquidità

- Current ratio: 4,56 (≥ 2,26 settoriale)

- Quick ratio: 2,50 (≥ 1,54 settoriale)

- Debito/Patrimonio Netto: 0,17 (≤ 0,43 settoriale)

- Cassa/Debito: 0,82 (≥ 0,69 settoriale)

L’azienda presenta un’elevata solidità finanziaria e una struttura patrimoniale molto equilibrata, con livelli di indebitamento ridotti.

Redditività e crescita

- Margine lordo: 42,23% (≥ 34,19%)

- Margine operativo: 21,9% (≥ 11,13%)

- Margine al lordo imposte: 27,16% (≥ 9,36%)

- Margine netto: 21,91% (≥ 7,24%)

- Margine FCF: 8,63% (≥ 8,37%)

- Crescita fatturato YoY: -2,03% (≥ 1,24%)

- EPS diluito YoY: 20,37% (≥ 4,32%)

La redditività è eccellente su tutti i margini. Tuttavia, pesa un calo del fatturato nell’ultimo anno, bilanciato dalla forte crescita degli utili per azione.

Efficienza operativa e investimenti

- Rapporto R&D: 10,56% (≥ 9,15%)

- Rapporto SG&A: 9,77% (≤ 12,22%)

- ROA: 16% (≥ 4,73%)

- ROE: 23,45% (≥ 9,59%)

- ROIC: 19,85% (≥ 7,51%)

Ottima gestione degli investimenti in ricerca e sviluppo, con ritorni sul capitale e sugli asset ampiamente superiori alla media settoriale.

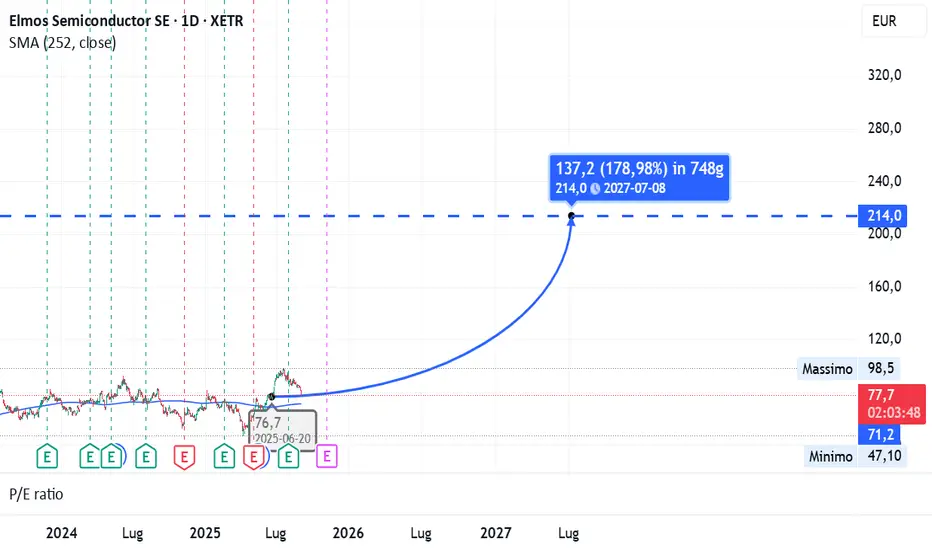

Performance di mercato e valutazioni

- Performance mercato 1Y: +13,73% (≥ -5,52%)

- P/E: 12,03 (≤ 26,6)

- PEG: 0,58 (≤ 0,96)

- P/S: 2,58 (≤ 2,42)

- P/B: 2,56 (≤ 2,44)

- P/CF: 22,62 (≤ 14,37)

- P/FCF: 30,54 (≤ 28)

- Prezzo/Cassa: 18 (≤ 10,83)

- EV/Fatturato: 2,63 (≤ 2,63)

- EV/EBIT: 12,03 (≤ 20)

- EV/EBITDA: 9,36 (≤ 12,6)

La valutazione è mista: alcuni multipli risultano convenienti (P/E, PEG, EV/EBIT/EBITDA), mentre altri (P/S, P/B, P/CF, P/FCF, Prezzo/Cassa) indicano sopravvalutazione rispetto al settore.

Dividendi e politica di distribuzione

- Dividend Yield TTM: 1,14% (≥ 1,17%)

- Dividend Yield indicato: 1,14% (≥ 1,51%)

- Payout ratio: 0% (≥ 3,79%)

- Crescita DPS YoY: 17,65% (≥ 7,81%)

- Payout div. continuo: 1500% (≤ 1500%)

- Crescita div. continuo: 400% (≥ 100%)

La società ha una politica di distribuzione dei dividendi aggressiva in termini di crescita, ma attualmente con un payout irregolare e non sostenibile nel lungo periodo.

Sintesi finale

- Punti di forza: bilancio solido, margini elevati, ritorni sul capitale superiori alla media, valutazione P/E e PEG molto interessanti.

- Debolezze: calo del fatturato, multipli P/S e P/B sopra la media, dividendi poco sostenibili.

Conclusione: Elmos Semiconductor si conferma una società finanziariamente solida e molto redditizia, ma con alcune criticità legate alla crescita dei ricavi e alla sostenibilità della politica dei dividendi. Per un investitore value, il titolo appare interessante, ma con valutazioni da monitorare attentamente.

Rating complessivo: Classe A Il titolo rientra in una fascia di valutazione alta, grazie alla solidità patrimoniale, alla redditività superiore alla media e a un profilo di rischio contenuto. Nonostante alcune criticità sui multipli di mercato e sulla crescita dei ricavi, Elmos Semiconductor mantiene una posizione competitiva solida nel settore e si colloca tra le aziende con fondamentali di qualità

Disclaimer

The information and publications are not meant to be, and do not constitute, financial, investment, trading, or other types of advice or recommendations supplied or endorsed by TradingView. Read more in the Terms of Use.

Disclaimer

The information and publications are not meant to be, and do not constitute, financial, investment, trading, or other types of advice or recommendations supplied or endorsed by TradingView. Read more in the Terms of Use.